炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

中美利差跨入40BP,跨季资金难言松【中信建投固收 | 流动性】

摘要

流动性与利率策略建议

总体而言,下周货币市场主要关注跨季情况,央行未提前开展14天逆回购操作,显示央行在财政发力、季末投放加大的背景下,对跨季资金面的判断较为乐观。预计央行根据调控需要,增量开展7天品种逆回购操作,以保证资金面平稳和流动性合理充裕。银行与非银的分层利差恐高于上年末。

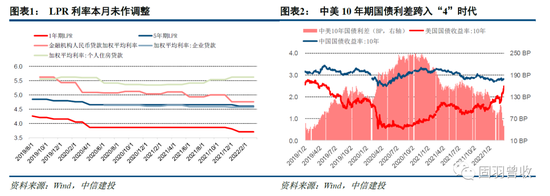

LPR未作调整,美债利率飙升

3月21日LPR未作调整,在上周MLF利率未做调降的背景下基本符合市场预期。政策利率持稳反映出近期央行对于前期政策效果基本满意,且美联储首次加息落地前后,权益和汇率市场的波动也需要央行在政策取向上,把“以我为主”和适度谨慎结合起来。

美联储主席鲍威尔表示必要时将加息50个基点来拉低通胀,受鹰派言论影响,叠加未来能源和粮食加剧通胀预期影响,10年期美债一度站上2.40%高位,中美长端债券利差已缩窄至40BP以内水平,一定程度上对国内债市的走势带来影响。在稳增长基础尚不扎实的情况下,宽松窗口正在缩窄。我们维持判断4月仍有降息或流动性宽松工具落地的判断。俄乌冲突总体缓和,但仍未出现迅速结束的迹象。对于我国而言,需关注未来1-3个月工业和消费品价格是否会受大宗商品价格上涨和海外通胀传导而异动,在当前猪肉价格仍处底部的情况下,未来国内通胀阶段性的波峰和波谷变化对债市情绪的影响不宜低估。

公开市场未作14天品种,货币市场7天利率先做反应

本周资金利率总体抬升,受跨季影响明显。央行未开展14天逆回购操作略超预期,显示央行在财政发力、季末投放加大的背景下,对跨季资金面的判断较为乐观。周五开展1000亿元逆回购,预示下周央行将以短期限逆回购呵护资金面为主,中长期资金投放窗口或在4月15日MLF到期前后出现。

本周资金面总体中性,但跨季对利率的影响开始显现,尤其是在央行未开启公开市场14天逆回购品种操作的背景下,隔夜利差持稳,7天利率快速上行。

风险提示:疫情走势、海外货币紧缩加速、俄乌局势恶化、债券供给加速

一、流动性策略与展望

下周公开市场有1900亿的逆回购到期,季末时点存在一定不确定性,央行未提前开展14天逆回购操作,显示央行在财政发力、季末投放加大的背景下,对跨季资金面的判断较为乐观。预计央行根据调控需要,增量开展7天品种逆回购操作,以保证资金面平稳和流动性合理充裕。

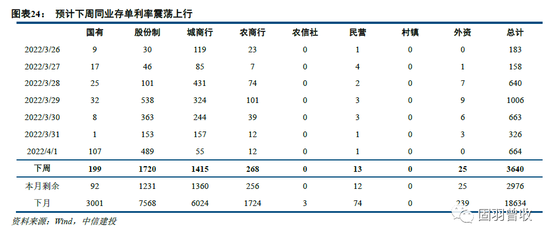

下周同业存单共计到期3640亿元,较本周(3月21日至3月25日,下同)增加248亿元,到期期限3M和1Y集中度较高,均为1300亿元以上。本周1Y发行比例再次提高,除临近跨季,银行对负债和LCR、NFSR等指标有需求外,也反映在美联储可能加快紧缩进程的预期下,提前锁定长期同业负债成本的动机。随着3月“双降”预期的落空,叠加决策层要求加大信贷投放、提振预期的要求,银行间流转的超储资金将逐步流入实体经济,通过循环变为法定准备金。目前市场对于短端货币市场(同业存单)的利率走势产生分歧,如果宽松数量工具长期迟到(但不会缺席),7天以内品种预计围绕政策利率企稳,但中长期限货币市场利率则有可能逐步升高。下周随着跨季的逐渐来临,1M品种供给预计增多,短端有上行压力,3月全月剩余到期2976亿元,占目前存量的.0%,占比中性。短期限存单利率可能稳中略升,曲线结构进一步走平。

3月贷款市场报价利率(LPR)为1年期LPR为3.7%,5年期以上LPR为4.6%,均与2月相同,未作调整,在上周MLF利率未做调降的背景下基本符合市场预期。政策利率持稳反映出近期央行对于前期政策效果基本满意,且美联储首次加息落地前后,权益和汇率市场的波动也需要央行在政策取向上,把“以我为主”和适度谨慎结合起来。一是经济数据较好,财政接力货币,在2月社融数量和结构均低于预期的情况下,显示财政或已在一定程度上接力货币,在基建、房地产等领域开始发力,稳增长前景可期。在此情况下,货币政策不必要过快同步降息。二是短贷需求较好,长贷需行业政策配合,考虑期限匹配的原则,在当前短端信贷需求尚可的情况下,继续下调一年期MLF和LPR的必要性不足;而中长期信贷仅靠调降1年期政策利率刺激效果有限,仍需多管齐下,在产业政策、房地产政策等多方面共同配合。三是海外市场变化对降息形成一定掣肘,在中外货币周期不同步的情况下,央行始终坚持“以我为主”的大原则,同时兼顾资产价格、汇率的稳定性,在美联储本轮首次加息落地后充分观察,同时根据国内稳增长节奏适时推动下一阶段的货币政策工具实施,是一个合理的选择(详见报告《稳就是进,3月LPR报价不变》)。展望后续货币政策预期,我们仍认为“宽信用”需要“宽货币”的支持,本月政策利率均未调整,预示二季度再度降息和投放流动性的可能性在增加。

外管局最新公布的2月净结汇规模41.93亿美元,环比下降85%,创10个月新低,主要受累于货贸结售汇顺差大幅缩水,且证券投资时隔八个月由顺差转为逆差。上期报告《降息暂缓,后续仍有宽货币机会》中,我们讨论了前期人民币汇率调整和外资流出的问题,而2月的结售汇数据也显示结汇力量减弱。展望后市,(1)随着美国财政政策退出和海外整体疫情管控的放松,中国出口替代效应可能减弱,海外需求下降,经常账户下商品和服务的净出口可能下降;(2)中美10年期国债利差已缩窄至40BP以内区间,中国债市收益比较优势降低;(3)权益市场经历调整,原因比较复杂,目前看2019年以来的外资持续净流入的局面面临不确定性;(4)美联储已开启加息周期,根据美联储前瞻指引,未来其加息和缩表节奏和力度受制于通胀情况,不排除有超预期情况。以上因素对后续宽松货币政策的实施和债券中枢利率的下行均构成较强制约,2月以来货币政策在保持“以我为主”定力的同时,也兼顾了其他货币政策目标,趋于审慎。在稳增长基础尚不扎实的情况下,宽松窗口正在缩窄。我们维持判断4月仍有降息或流动性宽松工具落地的判断。

下周货币市场主要关注跨季情况,在央行未开启14天操作的情况下,市场略有担忧,预计公开市场7天回购将增量,银行与非银的分层利差恐高于年末。

二、市场新闻及动态

国内方面,3月21日贷款市场报价利率(LPR)为1年期LPR为3.7%,5年期以上LPR为4.6%,均与2月相同。21日李克强总理主持召开国务院常务会议,加大稳健货币政策对实体经济的支持力度,坚持不搞“大水漫灌”,同时运用货币政策工具保持社会融资适度增长。

海外方面,美联储主席鲍威尔表示,美国就业市场强劲,通胀过高,美联储必要时将加息50个基点来拉低通胀,相信美联储目前采取的和即将采取的货币政策将有助于在未来三年内将通胀率降低至近2%。受此鹰派言论影响,叠加未来能源和粮食加剧通胀预期影响,10年期美债一度站上2.40%高位,2年期美债上破2.33%后回落。目前中美长端债券利差已缩窄至31BP水平,一定程度上对国内债市的走势带来影响。

目前俄乌冲突总体缓和,但仍未出现迅速结束的迹象,双方分别是能源和农产品的供应大国。2月24日俄乌爆发全面冲突以来,石油、食品、稀有金属等价格纷纷上涨,WTI原油主力合约价格累计上涨23.7%,达到113.9美元/桶,最高接近130美元/桶;CBOT小麦期货价格累计上涨24.6%,达到1102.25美分/蒲式耳,最高达1363美分/蒲式耳;各类金属价格上行幅度在不等。对于我国而言,需关注未来1-3个月工业和消费品价格是否会受大宗商品价格上涨和海外通胀传导而异动,在当前猪肉价格仍处底部的情况下,未来国内通胀阶段性的波峰和波谷变化对债市情绪的影响不宜低估。

此外,3月23日美国贸易代表办公室宣布将恢复352项自中国进口商品的加征关税豁免,给我国今年出口带来一定利好。

三、一周流动性概览

3.1

公开市场操作:14天操作未现,下周或增量7天品种

3月21日至3月25日,央行公开市场逆回购到期1400亿元,同时进行1900亿元逆回购操作,全周累计净投放500亿元。本周资金利率总体抬升,受跨季影响明显。央行未开展14天逆回购操作略超预期,显示央行在财政发力、季末投放加大的背景下,对跨季资金面的判断较为乐观。周五开展1000亿元逆回购,预示下周央行将以短期限逆回购呵护资金面为主,中长期资金投放窗口或在4月15日MLF到期前后出现。

下周公开市场有1900亿的逆回购到期,季末时点存在一定不确定性,政府债券净供给量不大,预计央行根据调控需要,增量开展7天品种逆回购操作,以保证资金面平稳和流动性合理充裕。近一年人民银行通过准备金、公开市场操作及多种货币政策工具,累计直接投放流动性1.95万亿元,体现了央行以我为主、精准灵活稳健的货币政策导向。

2.2

政府性债券净融资:跨季时点政府类债券扰动不大

政府债融资方面,本周国债缴款1860亿元,到期600亿元,净融资1260亿元;地方债缴款955亿元,到期247亿元,净融资708亿元;全周累计净融资1968亿元。从下周已披露的发行计划看,国债及地方债缴款及发行约1000亿元,到期金额相当,预计对跨季资金面扰动不大。

财政部日前公布《关于2021年中央和地方预算执行情况与2022年中央和地方预算草案的报告》显示,2022年地方一般债额度为0.72万亿,地方专项债额度为3.65万亿,新增地方债额度合计4.37万亿。从占比来看,一般债占地方债额度的比重为16.5%,专项债占比达到历史最高的83.5%。全年国债和地方债发行节奏宜早不宜晚,2022年地方债发行前置,序时进度明显快于去年。考虑全年经济工作整体基调和提前开工项目资金需要,预计4-8月政府债供给较为集中。

3.3

货币市场交易:跨季行情显现,7D品种利率大幅走高

本周资金面总体中性,但跨季对利率的影响开始显现,尤其是在央行未开启公开市场14天逆回购品种操作的背景下,隔夜利差持稳,7天利率快速上行。截至周五,R007与DR007较前周(3月14日至18日,下同)变动约70BP和15BP,R001和DR001变动1BP和-1BP,交易所利率GC007上行101BP;期限价差方面,受7天品种快速上行影响,期限价差总体拉宽69BP至16BP;品种价差方面,流动性分层有所显现,GC007受交易所回款规则影响率先上拉,变动在55-85BP左右,市场间品种利差大幅拉宽。

交易量方面,临近季末,质押式回购日交易量维持在4.5万亿以上,全周质押式回购成交量23.3万亿,较前周小幅增长0.1%;隔夜占比84.1%,与前周持平;DR成交占比38.5%,较前周下降2.8pct;DR全周交易量减少6324亿元,12bet首页,存款类金融机构融出意愿与前周相比有所下降。

受跨季因素影响,国债收益率短端上行明显,长短基本持平,收益率曲线略有走平,各期限变动1-10BP;利率互换SHI3M和FR007一年期互换利率基本持平,显示交易者对跨季资金面尚觉乐观。

下周货币市场主要关注跨季情况,在央行未开启14天操作的情况下,市场略有担忧,预计公开市场7天回购将增量,银行与非银的分层利差恐高于年末。

3.4

同业存单:短端利率看法分歧,长期限占比再升

本周同业存单发行量与前周略有下降,1Y品种净融资近1400亿。发行规模方面,本周同业存单实际发行量5065亿元,较前一周减少1241亿元,发行成功率88.4%,较前周下降2.5pct;净融资量为1673亿元,与前周相比增加707亿元。

期限方面,全周发行加权期限225天,与前周相比增加4天,1Y期限存单发行占比为47.6%,净融资占比82.7%。全市场一年期加权平均利率约为2.65%,较前周上行1BP;股份制银行一年期加权平均利率约为2.62%,与前周持平。

期限结构方面,受跨季预期影响,短端利率均有所上下,各期限普遍变动0-6BP。本周1Y发行比例再次提高,除临近跨季,银行对负债和LCR、NFSR等指标有需求外,也反映在美联储可能加快紧缩进程的预期下,提前锁定长期同业负债成本的动机。随着3月“双降”预期的落空,叠加决策层要求加大信贷投放、提振预期的要求,银行间流转的超储资金将逐步流入实体经济,通过循环变为法定准备金。目前市场对于短端货币市场(同业存单)的利率走势产生分歧,如果宽松数量工具长期迟到(但不会缺席),7天以内品种预计围绕政策利率企稳,但中长期限货币市场利率则有可能逐步升高。

从银行类型看,规模方面,国有银行本周发行存单1084亿元,较前周增加330亿元;股份制发行2282亿元,较前周减少1150亿元,城商行、农商行等的发行规模均有所减少。总体上,本周同业存单发行以国有行、城商行、股份行为主。发行利率方面,国有行、股份行、城商行、农商行发行利率较前周分别变化0BP、-1.5BP、2.2BP和1.6BP,平均上行1.0BP,主要是发行人机构长期限占比有所提高所致。从发行人评级看,AAA评级发行人发行利率变动0.5BP,AA+和AA分别变动2.0BP和-1.7BP,信用利差曲线平坦化。

风险提示:疫情走势、海外货币紧缩加速、俄乌局势恶化、债券供给加速